杏彩体育app:汽车精密冲压模具和金属结构件行业概况

冲压是靠压力机和模具对板材、带材、管材和型材等施加外力,使之产生塑性变形或分离,从而获得所需形状和尺寸的工件的成形加工方法。汽车冲压件指构成汽车零部件的金属冲压件,冲压零部件广泛应用于车身的各种覆盖件、车内支撑件、结构加强件,以及大量的汽车零部件如发动机的排气和进油弯管及消声器、空心凸轮轴、油底壳、发动机支架、整车框架结构件、横纵梁等。

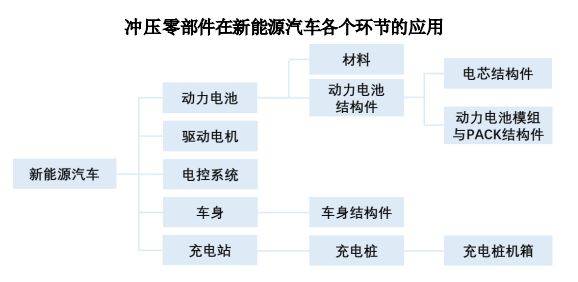

随着新能源汽车在整车市场的渗透率不断提高以及汽车轻量化趋势的加深,新能源汽车对冲压件的需求也在不断提升,新能源汽车产业链对冲压零部件的需求主要集中在汽车车身结构件、动力电池结构件、充电桩机箱结构件三个方面。其中,就汽车车身结构件而言,轻量化更多的是产品材质的更换、技术更新迭代,将原先的传统钢板冲压零部件部分替换成铝合金/高强钢冲压零部件。

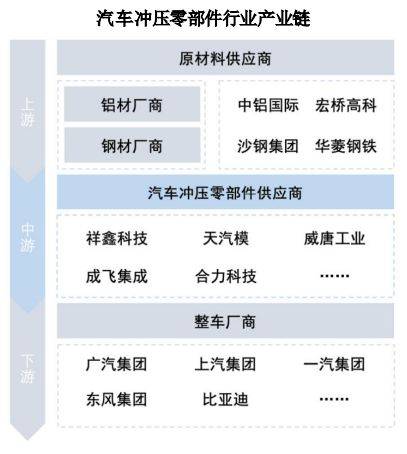

从汽车冲压零部件行业产业链来看,上游主体为铝材、钢材等原材料供应商;中游主体为汽车冲压零部件生产商,最终面向整车厂商。近年来我国汽车产业蓬勃发展,已成为我国国民经济支柱产业之一,且 2022 年,新能源汽车成为我国汽车产业最大亮点,在政策与市场的双重驱动下,新能源汽车市场渗透率快速上行,推动中游汽车冲压零部件行业稳定发展。

汽车冲压零部件行业属于汽车零部件产业,汽车零部件产业为汽车冲压零部件行业发展提供基础。近年,面对快速变革、不断发展的汽车行业,众多国际汽车巨头的生产经营模式由传统的纵向一体化、追求大而全的生产模式逐步向以开发整车项目为主的专业化生产模式,其在扩大产能规模的同时,大幅降低了零部件自制率,取而代之的是与外部零部件企业形成基于市场的配套供应关系。受此影响,国际汽车零部件供应商不断走向独立化、规模化的发展道路。

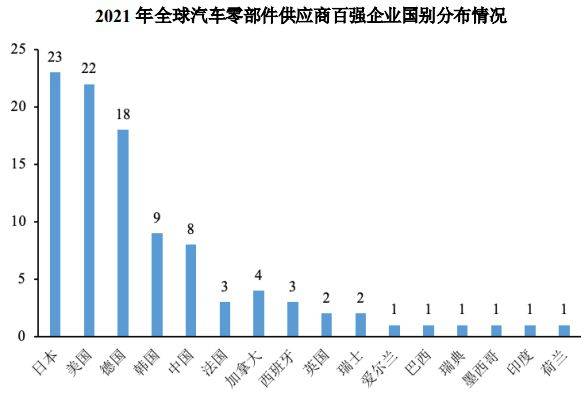

国际较为成熟的汽车工业市场通常具备成熟的配套零部件市场,且经过长期的发展和整合,成熟的汽车零部件市场已具备产业集中等特点。目前,国际知名的汽车零部件企业主要集中在北美、欧洲及日本,包括德国的博世(RobertBoschGmbH)、德国的(Continental AG)、日本的电装(Denso Corp)、加拿大的麦格纳(Magna International Inc.)、美国的李尔(Lear Corp)等。这些企业规模大、技术力量雄厚、资本实力充足,同时也引导世界零部件行业的发展方向。

根据《美国汽车新闻》(Automotive News)发布的全球汽车零部件供应商百强榜,2021 年入围的企业共来自 16 个国家和地区,日本企业上榜数超过美国,共有 23 家企业入围,美国则有 22 家企业进入 2021 年的榜单;德国有 18 家企业入围。此外,韩国、中国(含香港地区)、法国、加拿大、西班牙、英国、瑞士分别有 9 家、8 家、3 家、4 家、3 家、2 家和 2 家企业上榜,而爱尔兰、巴西、瑞典、墨西哥、印度、荷兰分别有 1 家企业入围。

我国汽车零部件行业兴起于二十世纪五十年代。在起步阶段,汽车零部件制造企业技术水平较为薄弱,对整车厂商的依赖性较强。随着我国经济的高速发展及居民收入水平的提高,汽车消费市场迅速扩张,为我国汽车零部件行业的快速发展奠定了基础。2017 年 4 月,工信部、发改委、科技部联合印发的《汽车产业中长期发展规划》指出,培育具有国际竞争力的零部件供应商,形成从零部件到整车的完整产业体系,到 2025 年,形成若干家进入全球前十的汽车零部件集团。配套产业政策的相继出台,为我国汽车零部件行业的发展壮大创造了良好的外部环境。此外,中国汽配市场的巨大潜力和较为低廉的劳动力成本吸引了国际汽车零部件企业在中国投资设厂,进一步推动了我国汽车零部件制造业的发展壮大。

2019 年,在汽车整体市场滑坡、新能源汽车补贴下降、排放标准逐渐升高等因素影响下,零部件企业面临前所未有的压力,但我国汽车零部件制造业仍呈现稳定增长趋势。我国汽车零部件的销售收入从 2016 年 3.5 万亿元增长至 2021 年的 4.9 万亿元,年复合增长率为 6.96%,2021 年较上年同期增长 6.52%。

虽然近两年受大环境等因素影响行业放缓,但综合考虑国民经济增长、新型城镇化发展等因素,未来一段时间内,我国仍将是全球最大汽车市场、且有一定增长空间,汽车产业长期向好发展的趋势不会改变。在此背景下,零部件市场发展趋于良好,预计 2022 年中国汽车零部件行业市场规模有望达到 5.2 万亿元。

作为重要的汽车零部件,近年来汽车冲压零部件行业也随着汽车产业的高速发展而快速发展。目前在汽车制造工艺中约有 60%-70%的金属零部件需冲压加工成型,因此冲压零部件在汽车上的应用非常广泛,根据中国汽车工业协会数据,2022 年我国汽车产量为 2,702.1 万辆,较 2021 年增长 3.4%,假设未来几年汽车产 量 增 速 保 持 不 变 ,则 预计 2023/2024/2025 年我 国汽 车 产量 将分别为2,788.6/2,883.4/2,981.4 万辆;参考华经产业研究院数据,假设冲压件单车价值量约为 1.10 万元/辆,考虑年降因素后,2023/2024/2025 年单车价值量分别为1.07/1.03/1.00 万元/辆,则预计 2023/2024/2025 年我国汽车冲压零部行业市场规模分别为 2,983.77/2,969.89/2,981.42 亿元。

目前,汽车冲压生产日益呈现生产规模化、多车型共线生产,汽车覆盖件大型化、一体化的特征。传统加工单一品种的刚性生产线显然已不适应市场形势发展的要求。近年来随着交流伺服电动机驱动成形装备技术的发展,出现了滑块运动曲线可调的各种交流伺服驱动压力机,使得压力机的工作性能和工艺适用性大大提高,设备朝着柔性化、智能化的方向发展,适应了快速冲压自动化生产线的需要。此外,随着汽车工业的不断成熟以及产品质量的不断提高,汽车零部件冲压成形技术将不断向高精度、多功能、节能减排等方向发展。

随着汽车消费市场的快速发展,消费者愈加追求多样化和个性化,主机厂需要生产更多车型、加快车型更新换代频率以满足市场需求。新车开发和旧车改型加速使主机厂对于零部件的要求变得更复杂多样,从而更倾向于将冲压等业务剥离给相关零部件供应商完成,而自身聚焦于车型设计与开发。零部件供应商为整车厂承担更多的零部件生产工艺革新、板材成形技术研发、材料性能试验及检测等研发职能。整车厂商将汽车冲压等零部件业务剥离,为能够对车型的更新换代作出快速反应,有定向设计能力且能够与整车厂商同步开发的零部件供应商带来机遇。

汽车零部件生产企业需具备同步开发能力、加工技术和大批量及时交付能力,在此背景下,汽车零部件企业之间以及与下游整车厂的协作不断加深,合作模式不断进化;同时,汽车零部件企业与上游供应商间的合作也会更加紧密,通过生产计划及时共享及原材料库存统筹安排提升交付能力与竞争力。如冲压零部件企业可与模具、部件焊接企业联合,组建模冲焊一体的企业联合体,形成从模具开发至零件生产至总成供货的完整产业链,整合技术业务资源、拓宽业务范围、加强自主产品开发、增强抵御市场风险的能力。

动力电池由正极材料、负极材料、隔膜、电解液及精密结构件组成,其中,结构件主要是铝/钢壳、盖板、连接片和安全结构件等,直接影响电池的密封性、能量密度等。根据电池封装路线的不同,结构件主要包括方形结构件、圆柱结构件及铝塑膜(方形电池、圆柱电池的结构件主要为钢制或铝制硬壳,软包电池则使用铝塑膜),且由于我国市场方形电池渗透率高,方形结构件占据市场主流。

从动力电池结构件行业产业链来看,上游主体为铝箔、钢材、铜材等原材料供应商;中游主体为电池结构件供应商,海外结构件厂商主要集中在日韩,国内市场集中度较低;动力电池结构件产品主要面向动力电池厂商,并最终应用于新

能源汽车等终端市场。近年来,在政策与市场的双重驱动下,新能源汽车渗透率快速上行,带动动力电池及其结构件需求量的快速增长,同时上游铝箔、钢材等原材料行业的景气度上行。

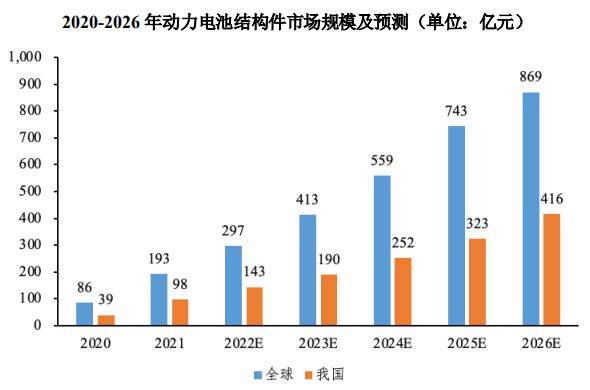

动力电池结构件作为动力电池不可或缺的重要组成部分,主要起到传输能量、承载电解液、保障安全性、固定支承电池等作用。根据具体应用环境的不同,具备可连接性、抗震性、散热性、防腐蚀、防干扰、抗静电等特定功能。近年,受益于新能源汽车渗透率的快速上行,动力电池需求快速增加,全球及我国动力电池结构件市场规模均高速增长,2021 年全球与我国动力电池结构件市场规模分别实现 193 亿元、98 亿元,分别较上年同期增长 124.42%、151.28%;预计 2026年全球与我国动力电池结构件市场规模将分别达 869 亿元、416 亿元,仍处于高增速状态。

此外,为了促进动力电池及其结构件行业的健康、快速、有序发展,国务院、工信部、发改委等先后发布政策法规为产业发展指明方向、制定标准。2021 年,国家市场监督总局、国家标准委联合发布《新能源动力锂离子电池壳及盖用铝及铝合金板、带材》,对动力电池用铝材的化学成分、尺寸偏差、力学性能、外观质量、检验规则以及包装运输等都做出了详细的规定,作为锂电池的主要构成部件的动力锂电池结构件主要包括铝/钢壳、盖板、连接片等,直接关系到电池的散热、安全、密闭性、能源使用效率等性能。鉴于结构件对动力锂电池的重要性,对结构件在材料属性、结构、重量、精密度、一致性等方面提出了更多新的要求。

这导致原来动力电池结构件的一些标准不再适用,行业内急需新的标准来填补空白。在此背景下,《新能源动力锂离子电池壳及盖用铝及铝合金板、带材》这一专门针对动力电池用铝结构件而制定的标准诞生,也意味着锂电池铝材料的应用将步入标准时代。

续航里程是动力电池质量的重要指标,在目前电池能量密度提升相对困难的现状下,增加电池组的容量是提高续航里程最高效、便捷的方式之一。然而,电池组的增加也将直接导致整车重量的增加,使得车辆运行能耗增加,进而影响整车产品性能。在此背景下,新能源汽车的轻量化需求较传统燃油车更加迫切,对动力电池减重将成为新能源汽车厂商重要的研究课题。因此,在保证电池系统功能安全和车辆整体安全的前提下,动力电池结构件轻量化也将成为电池系统的主要改进目标之一。

在电池结构件中,电池箱体的主要作用是承载电池组、电气模块、冷却模块等动力电池系统部件,同时保护电池和电气系统在车辆受到外部碰撞、冲击和挤压时不受破坏。目前,钢板、铝板、挤压铝型材、压铸铝等传统的金属材料在不同车型的电池箱体中均有应用,如日产 Leaf 电池包采用钢制箱体,能够提供较高的强度和刚度,且加工工艺相对简单;混动版 Cadillac CT6 和 Audi Q7 e-tron采用铝合金箱体,能够提供较好的强度、刚度和密封性能,且能很好地降低重量;

特斯拉Model S,Model X,Model 3 电池箱体采用铝合金挤压型材和铝板焊接结构,挤压型材拼焊构成的框架能够提供足够的刚度、强度和密封性。铝合金框架和铝板结构电池箱体设计灵活,能够提供较好的减重效果,且工艺较为成熟,得到了众多车企的青睐,奥迪e-tron Prototype、蔚来 ES8、大众 MEB 等项目电池箱体也采用了铝合金框架和铝板结构。

根据各大整车企业电池系统开发的案例和趋势,铝合金材料已成为电池箱体的主流应用,在混合动力车型应用中以压铸铝和铝板结构为主流、纯电动车型应用以铝挤压型材和铝板焊接结构为主流。铝合金虽然成本偏高,但其优异的加工性、耐腐蚀性和可回收利用等优势使得铝合金材料在汽车领域应用越来越广泛,也逐渐成为汽车轻量化的主流趋势。随着合资外资品牌在国内投产,我国新能源汽车产品将进一步提质升级,铝合金电池箱体也有望成为我国自主品牌电池系统的主流应用。

据国际能源署(IEA)统计,电动汽车是道路交通脱碳的关键技术,交通运输行业碳排放量占全球排放量的 16%;根据《信息技术与标准化》2021 年第 12期中的《碳中和背景下全球新能源汽车产业发展政策与趋势》一文分析,全球公路运输碳排放量占交通运输行业碳排放量的比例约为 80%;因此,降低交通运输行业碳排放对于实现全球碳中和目标至关重要。

为实现“碳中和”目标,100 多个国家的政府、城市、州和主要企业在第 26届联合国气候变化大会上签署《关于零排放汽车和面包车的格拉斯宣言》,承诺到 2035 年在全球主要市场停止销售内燃机汽车,到 2040 年在全球范围停售。同时,各国纷纷出台相关政策助力新能源汽车发展提速。中国将新能源汽车财政补贴政策实施期限延长至 2022 年底,并加快推进居住社区与公共设施的充电桩建设,进一步提升新能源汽车的充电保障能力;

2020 年 10 月,工信部与中国汽车工程学会联合发布《节能与新能源汽车技术路线 年新能源汽车渗透率将达到 40%,2035 年渗透率将达到 50%;美国于 2021 年 3 月发布《基础设施计划》,指出投资 1,740 亿美元发展电动汽车市场,在全国建立 50 万个电动汽车充电桩,同年 8 月签署“加强美国在清洁汽车领域领导地位”行政命令,计划于 2030 年实现 50%的零碳排放汽车销量目标;欧盟计划 2030 年新车和货车的碳排放量较 2021 年下降 65%,并于 2035 年实现净零排放;日本采用绿色税制降低节能环保车税负,并对私人、公共领域购买的新能源汽车给予财政补贴,助力 2035 年实现 100%新能源汽车销售目标。

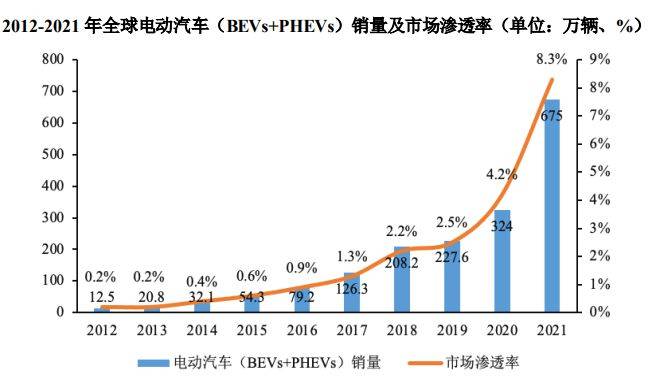

在此背景下,全球新能源汽车行业迎来快速发展期,电动汽车销量高速增长,市场渗透率大幅提升。2021 年,全球电动汽车(BEVs(纯电动汽车)+PHEVs(插电式混合动力汽车))销量达到 675万辆,较 2020 年增长 108.33%,占全球轻型汽车销量市场份额为 8.3%,较 2020年增长了 4.1 个百分点。全球新能源汽车市场迎来全面爆发。

与此同时,越来越多的汽车厂商参与探索电气化计划,以符合政策法规并在转型市场中保持竞争地位。据 IEA 统计,2021 年多家知名汽车制造商宣布实现全电动的目标,促进新能源汽车市场全面铺开。

2021 年,我国深入实施《新能源汽车产业发展规划(2021-2035 年)》,持续开展新能源汽车下乡活动,优化调整“双积分”政策,启动燃料电池汽车示范应用,推动提升公共领域电动化水平。组建智能网联汽车推进组,编制发布《智能网联汽车道路测试和示范应用管理规范》,开展智慧城市基础设施与智能网联汽车协同发展试点,加快推进整车信息安全、软件升级、数据记录系统等标准的制定,加速产业化进程。

根据中国汽车工业协会数据,我国新能源汽车 2021-2022年高速发展,连续 8 年位居全球第一。在政策和市场的双重作用下,2022 年新能源汽车持续爆发式增长,产量与销量分别完成 705.8 万辆和 688.7 万辆,同比分别增长 96.9%和 93.4%,市场占有率达到 25.6%,高于上年 12.1 个百分点,2022年受大环境影响较大的 4 月份同比增速仍超四成随后也快速恢复至高位。2022年,我国纯电动汽车销量 536.5 万辆,同比增长 81.5%;插电式混动汽车销量 151.8万辆,同比增长 1.5 倍。

从市场渗透率来看,2019 年下半年至2020 年上半年,伴随着行业补贴退坡、燃油车促销等因素影响,国内新能源汽车市场相对低迷;2020 年下半年受全球新能源汽车市场爆发及政策驱动,国内新能源汽车市场逐步恢复,2020 年全年新能源汽车市场渗透率实现 5.40%,较上年同期仍小幅增长。此后,随着新能源汽车消费政策的持续出台以及新能源汽车技术的不断升级,国内新能源汽车市场涅槃重生,行业电动化趋势加速。

2021 年,我国新能源汽车市场渗透率持续走高,飙升至 13.40%,实现强势反弹。国内新能源汽车行业已迈过补贴和政策驱动的阶段,逐步完善的基础设施加上较燃油车更加智能舒适且节能环保的驾乘体验,消费者对于新能源汽车的认知和接受程度正在进一步提升,行业已然进入了市场驱动的新阶段。2022 年,我国新能源汽车持续爆发式增长,1-12 月累计渗透率达 25.6%。

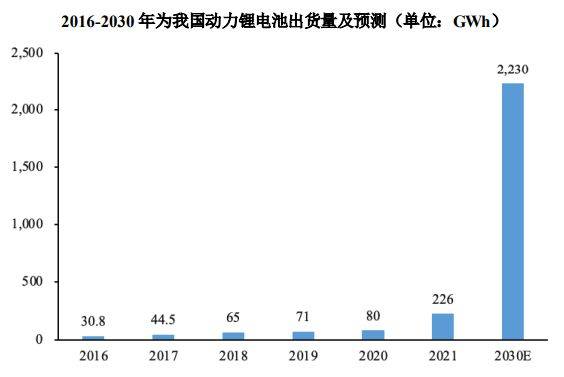

动力锂电池作为新能源汽车的核心部件之一,在新能源汽车行业发展势头强劲的背景下,其市场出货量也呈现出高速增长态势。据高工产业研究院(GGII)数据统计,2021 年我国动力锂电池出货量 226GWh,相较 2020 年增长 182.50 % 。

从区域布局来看,华东地区是目前动力锂电池产能的集中区,截至 2021 年底已投产产能超 300GWh,占比超 60%;其次是西南地区,得益于四川省动力锂电池产业的高速发展,西南地区动力锂电池产能位于全国第二位,占比为 12%,华中、西北、华南、华北地区依次位于其后;此外,东北地区动力锂电池产业起步较晚,2022 年 2 月,首个动力电池工厂(长春比亚迪)正式开工建设。我国动力锂电池行业较为成熟,市场集中度较高,未来随着其市场份额进一步向头部企业集中,头部企业强者恒强的局面逐渐巩固,行业集中度将得到进一步提升。

就目前情况来看,我国新能源汽车市场化已经进入爆发式增长新阶段,未来随着新能源汽车行业技术不断进步、相关配套设施逐渐完善,动力锂电池出货量将实现数量级增长,据 GGII 预测,2030 年我国动力锂电池出货量将达到2,230GWh。国内汽车行业的变革已经到来,新能源汽车逐步代替传统燃油车已成趋势,未来将会有极大的增长空间,应用于新能源汽车的动力电池及相关结构件得益于新能源汽车的快速发展同样拥有广阔的市场空间,随着新能源汽车快速上量,精密冲压模具和金属结构件业务的市场需求也将大幅提升。

更多行业报告详见思瀚产业研究院官网,同时思瀚产业研究院提供产业研究、可研报告、商业计划书、园区规划、产业图谱、IPO募投可研等定制方案。

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。